FIREを目指して考えた僕の米国ETFポートフォリオを共有します。

僕はアメリカ駐在中に現地の証券口座・Charles Schwabで資産運用してきた経験を踏まえ、日本に帰国した今たどり着いたシンプルな投資の結論をまとめました。

(アメリカでの投資方針はこちらの記事を参考にしてみてください。>>僕のアメリカ駐在中の株式投資方針~5年間運用を続けたらこうなった!~)

その結論は資産を使うときの気持ちも考えたシンプルな資産運用が正解です。

一般的にFIREするまでの時間が短い投資方法に注目が集まっています。ですが、そういう方法は値動きが激しい分FIRE達成後の資産切り崩しが難しいという側面もあります。

少し時間がかかっても、FIRE後にも安心して過ごせるポートフォリオを考えました。

僕は2020年2月からアメリカ現地の証券口座で米国ETF投資を開始し、米国株投資についての勉強は5年以上は続けています。

今では日本とアメリカの証券口座の合計運用額は40万ドルを超えている実践者でもあります。(FIREしてぇ!!)

あなたのポートフォリオ作成の参考にしてみてください。

アメリカ駐在から帰国後の日本での資産運用を考えている人

米国ETFメインでFIREしたい人

FIRE後の生活も考えたポートフォリオを作りたい人

投資のリスク許容度が高くない人

目次

安心してFIRE生活するための最終的な米国ETFポートフォリオ

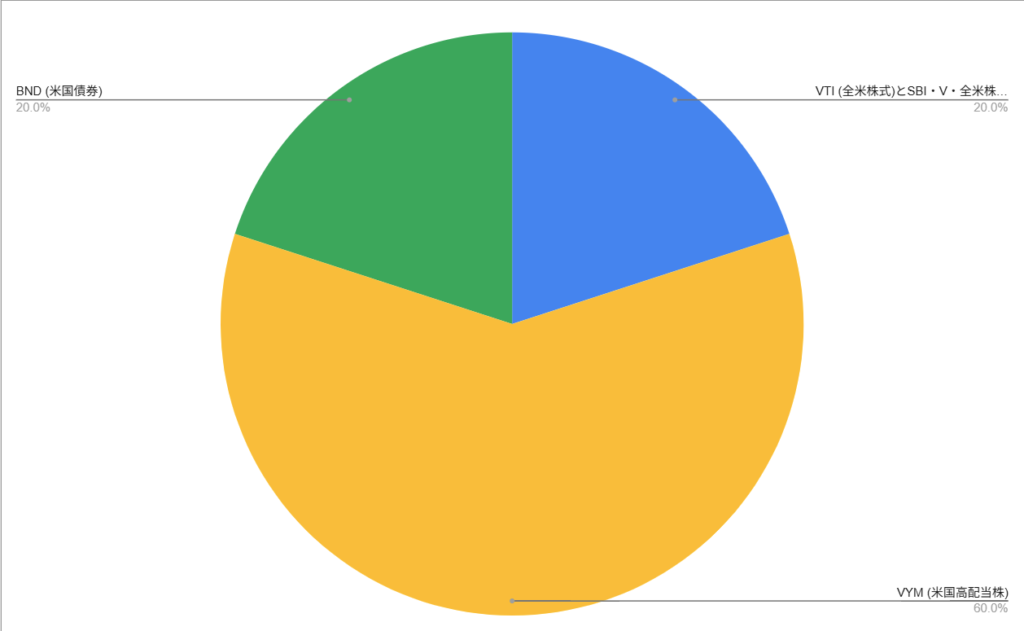

こちらが僕の最終的なポートフォリオで、FIRE時にはこの状態にしておきたいです。

銘柄を増やすと管理が大変になることからも、分散された銘柄だけに絞りました。

VTI、BND、VYMを選んだ理由はつぎのとおりです。

- よく分散されている

- 大暴落を経験し、待てば元値に戻った実績がある

- 債券ETFも入れて株価下落時のリスクヘッジとする

- 高配当ETF中心にして配当金を得たい

購入する際、日本にはNISAで1800万円まで非課税枠がありますので、その枠は優先的に使っていきます。

本当はあまり銘柄を増やしたくはないのですが、積立投資枠ではVTIは買えないのでVTIと同じ指数の投資信託(SBI・V・全米株式インデックスファンド)を購入しています。

成長投資枠ではなんでも買えるのでVYMをNISA枠上限まで買っています。

資産形成期は、これらのETFを一括投資+積み立て、配当金はすべて再投資。NISA枠は投資額に上限があるので、配当は特定口座のETFに対して再投資を行っています。

そして、FIRE後は、VYM/BNDから配当金/利子としてキャッシュフローを得て、一部インデックス投資部分のVTI/BNDから数%を切り崩す方針です。

もちろんこの銘柄以外に生活用の日本円の現金は生活費6か月~1年分は保持してなければいけません。

僕は少しのお金も失うのが恐い性格です。

そんなリスク許容度の自分には債券ETFも混ぜて、ポートフォリオ全体の値動きをおとなしくします。

債券は株ほど値動きが大きくありません。

資産を取り崩すときに株価が下落しているときは、債券を優先的に取り崩して損失を軽減するといった柔軟性が取れます。

- 株価リスクには債券で対処

- (日本で生活しているので)為替リスクには日本円現金や日本の債券で対処

インデックス投資部分(VTI/BND)は使うときに自己判断で切り崩さなければいけなく、大きい金額だと売りの判断が難しそうです。

高配当ETFは配当金として自動キャッシュフローを得られるメリットがあり、これはFIREと配当金がの相性がいいと言われる理由のひとつでしょう。

また、高配当株は株価下落局面になると株価が下がるぶん配当利回りは上がるので、配当再投資で保有株数をいつもより多く積みますこともできます。

長期投資では、この下落局面での配当再投資の継続が投資家への高いリターンを生むデータがあります。割安なときに株数を増やしておき、株価が元値に戻ったときに評価額全体もさらに上がるからです。

なので、つぎの2つを期待して高配当ETFを中心にしています。

- リタイア後の自動キャッシュフロー

- 資産形成中の暴落ヘッジ

会社が嫌でさっさと資産を貯めてリタイアしたい!

こう思う人が多いことでしょう。

株価成長が早くハイテク企業を多くふくむETF(QQQやVGTなど)中心で考えてしまうと思います。

しかし、このような方法で資産を作っても、FIRE達成したあとが問題です。

ハイテク企業は配当利回りが低い傾向になるので、配当金には頼れずに、『自分で』保有ETFを少しずつ売却して生きていかなければいけません。

その場合、値動きが激しいETFだけになってしまうと、売るタイミングがかなり難しくなります。

激しい値動きする銘柄ばかりだと、たとえばつぎのような後悔や迷いが強くなりそうです。

- 売った翌日に大きく上がり『もう少し待てばよかった…』

- 売る日に『もう一日待てば、まだ上がるのでは?』

- 株価の下落局面で『明日売らなきゃいけないのに、安値で売りたくない…』

このため、少し時間がかかっても、値動きがおとなしく、配当金も期待できるポートフォリオでFIREを達成するのがいいと思います。

初期ではQQQなどで資産を早く増やし、途中で高配当ETFへ切り替えたらいいんじゃない?

と思われたかもしれません。

切り替えるときに一度売却しなければいけないので、20%ほど税金がもっていかれます。かつ、売るタイミングも難しいので、いつまでたっても売れない可能性もあります。

以上のことから、FIREしたあとの生活も考えたポートフォリオで資産形成していくのがいいと考えています。

FIREまでの道のりシミュレーションと暴落時に注意すべきこと

このポートフォリオだとFIREまでどのくらいかかるのかをざっくり計算してみました。

この3つのETFの配当利回りと設定来投資リターンはつぎの通りです。

| 配当利回り/年 | 設定来投資リターン | |

| VTI | 1.13% | 9.25% |

| BND | 4.14% | 3.15% |

| VYM | 2.39% | 9.04% |

このポートフォリオ全体のパフォーマンスはつぎのとおりになりました。

- 投資リターン : 年7.904%

- 配当利回り : 年2.522%

複利の力も活かして資産を育てるので長期戦になりますが、運用できる資金はさっさと働かせておきたいので、僕は一括投資で数千万円を一気に動かします。

運用資産1億円到達でFIRE達成を目指しています。

一括投資資金するのを2,500万円として、『72の法則』でどのくらいかかるのかを計算してみます。(72を年利で割ると2倍になるまでの時間がわかる式)

72 ÷ 7.904% = 9.11年

1億円でFIREしたいなら、今2,500万円を一括投資して『9.11年を2回』過ごさなければいけませんね。

そのため、2500万円を一括投資しても18年くらいかかりますかね。

長期投資していると〇〇ショックという景気後退がかならず来ます。

暴落で注意すべきことを2つ共有します。

暴落でも積み立てをやめない

大事なのは暴落してても積み立てをやめないことです。

心理的にはしんどいでしょう。

しかし、アメリカの株価は過去何度も暴落から立ち直っていることを思い出し、下落局面でもたんたんと積み立てることがまわりとの差を生みます。

安心するアイデアとしては、過去暴落から立ち直ったことのあるETFを選ぶことです。

生活防衛資金を半年〜1年ぶん確保

景気後退期でも安定収入があれば問題ないですが、職種によってはリストラなどの懸念があります。

リストラされても職探しをゆっくりできるように、半年~1年くらいの生活費の貯金はつねに持っておきたいところ。

FIREまで時間がかかるのが嫌なら収入を上げ倹約する

資産数千万円あってもFIREするのにかなりの時間がかることがわかりました。

投資だけでFIREを目指すと無理ゲーになります。

「リスクとリターンは表裏一体」という言葉もあり、投資だけで早くFIREするには高いリターンを狙わなければいけません。

しかし、リスク許容度の高くない人がハイリスク投資を継続するのはしんどい。株価が気になってしまい、本業や私生活にも影響が出るかもしれません。

ちょっと時間がかかっても、自分に合った形成の仕方を選んだ方が市場から退場せず継続できると考えています。

早くFIREするために、確実なのは収入を上げて倹約して支出を下げることです。

投資は絶対にやめないこと前提で、以下は意識して生活することが必要になります。

- 転職して本業の収入を上がらないか検討

- 副業して本業以外の収入を得る

- 固定費を見直して支出を下げる(家賃、車、保険、格安SIM、サブスクなど)

- たまに旅行/外食などで今も楽しむ

月に10万円でもいいので、副業でも収入があるとFIREまでの期間は短縮できます。

副業が軌道に乗るとメリットも多いです。

例えば、自分の好きなことで年収100万でも稼げれば、FIRE後の生活にも充実感が得られるでしょう。(好きで稼げることを見つけるのはかなり大変なんですけどね…。)

米国ETFがメインで運用しているので、為替リスクも常に付きまといます。とくに景気後退時は株だけに依存しているとさらにしんどいでしょう。

なので、個人で少し稼ぎながら配当金で生活する、『サイドFIRE』できる状態が無難です。

このため、安定した生活をおくるために副業にも挑戦しておくのも大事です。

忘れがちですが、お勤め先の退職金もチェックしておきましょう。

FIREが見えたあたりで退職金を確認していくことも大事です。

今は退職金相場は大卒、大手企業、総合職30年勤めで2000万円くらいですが、今後はどんどん減っていくことが想定されています。

それでも、退職のタイミングを決めるのには数百万の退職金は影響は大きいですね。

FIRE(1億円達成)後は『配当金+切り崩し』で309万円以上の資産収入

無事1億円に到達したら、今の配当利回りで次の通りの配当金が見込めます。

ポートフォリオ配当利回りは2.522%なので、毎年252万円。税金28%(米国で10%引かれた後に日本で20%引かれる)が引かれるとすると181万円。米国で取られた10%は確定申告の外国税額控除で後日取り返せますが。

これプラス、毎年VTIとBNDを4%ずつ切り崩したとして160万円(4000万円×0.04)で、税金20%とすると128万円強くらい。(実際は利益に対して税金かかるので、切り崩し額すべてに課税されるわけではないです。)

181 + 128 = 309万円が税引き後の資産収入になります。

つぎの条件でも、309万円だとちょっと厳しいかなぁ?といったところでしょうか。

- 子供が大学卒業

- 倹約夫婦

- 家賃が安い地域

僕のようなビビり投資家には、ちょっとした労働で補うサイドFIREが無難ですね。

やはり、いまのうちから副業して個人でゆるく稼げるようになっておくことが安定を強化できると思います。

しかし、今の配当利回りでこの数字です。

例えば、VYMはこれまで年間5%ほど増配していることを考えると18年後は2倍以上の配当金を期待できますので、やはり高配当株も長期で放置して育てておくのがいいでしょうね。

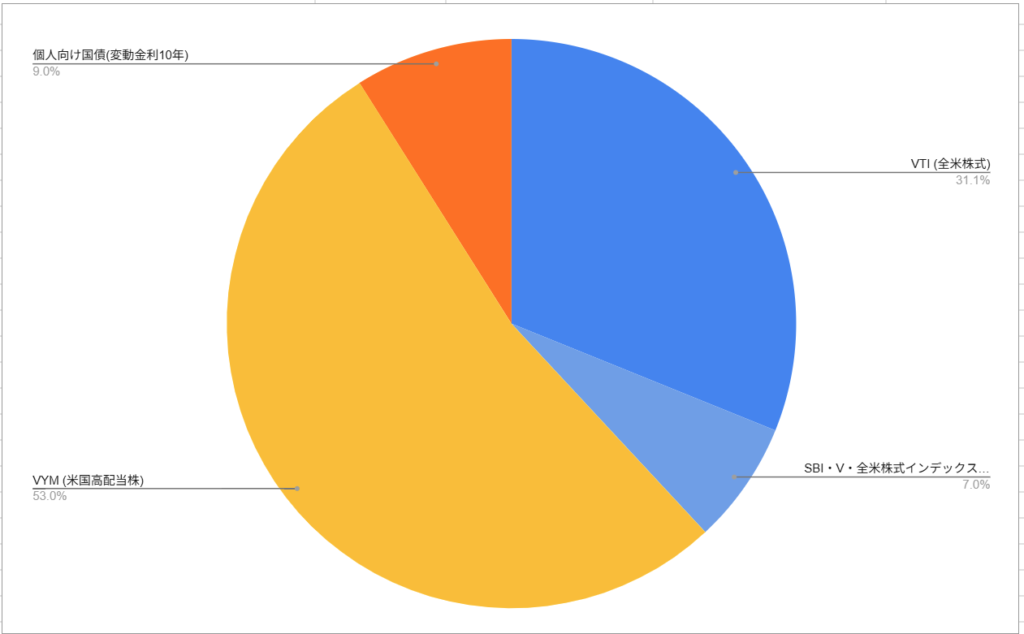

2025年12月末の資産ポートフォリオと投資運用成績

ここで日本の証券口座で運用中の現在の投資成績を報告してみます。

最終的な目標ポートフォリオはお見せしましたが、今はまだFIREまでかなり時間があります。

このため、債券(BND)を購入するのは後回しにしており、次の通り今はVTI、VYMが中心のポートフォリオになっています。退職が近づいたら債券(BND)を買い足していこうと思います。

各保有銘柄別の資産額(万円単位)と運用リターンは次の通り。

今は個人向け国債変動金利10年も買っています。

これは3年以内に使う資金(2027/2028年のNISA一括投資用)に買ったもので、「現金で持っておくと利子が出なくてもったいない。けど、株だと使うタイミングでちょうど大暴落来たら損をする。」といった悩みに対する対策。

FIREまでまだ時間がかかりますが、コツコツと継続したいと思います!

FIRE目指した米国ETFポートフォリオまとめ

ビビりな僕のFIRE目指した米国ETFポートフォリオはつぎのとおりです。

- VTI(全米株式) : 20%

- BND(米国債券) : 20%

- VYM(米国高配当) : 60%

けっして達成までが早いポートフォリオではないかもしれません。

それでもFIRE後の資産取り崩し心理とビビりな自分の性格をしっかりと考慮して考えましたので参考にしてみてください。

ですが、実際は好調な相場により想定より高いパフォーマンスを見せています。

もともと投資開始してからFIREまでは18年くらいかかる計画でしたが、今やあと5~10年くらいで1億円達成しFIREできそうな運用成績になっていますね。

もちろんこれからも子供の学費や急な出費など生活にお金がかかりますので、厳しくなったら対策を考えながら臨機応変に取り組もうと思っています。

高配当株は増配するので配当金は増えていくとは思いますが、いまのうちから副業で個人でも稼ぐことも考えながら長期的に取り組んでいます。

ぜひ参考にあなたに合ったポートフォリオを構築してみてください。

※本記事はあくまで個人の運用記録であり、特定の投資商品への勧誘や推奨を目的としたものではありません。投資の最終決定は、ご自身の判断と責任でお願いいたします。本記事の情報に基づいて被ったいかなる損害についても、当ブログは一切の責任を負いかねます。

こんにちは!

2018年からアメリカテキサス駐在しているのに、中々知識がなく、investmentに手がだせずにいますが、今回貯蓄目的で始めたいと思っています。

ブログ読まさせて頂きました。

いまいちETF VOOなどがわからないのですが、(ど素人)

何から始めたらいいでしょうか?

コメント頂きどうもありがとうございます。

投資でやることは『証券口座を開設して、株を買う』だけになります。

最初は値動きが気になると思うので、少額で投資しながら長期投資に役立つ知識を勉強していき、市場に対してどっしりと構えられるようにしていくのがいいと思います。

本やYouTubeなどから勉強できますよ。

なにを買うかも重要ですね。

VOOも選択肢の一つです。

VOOはアメリカの大手500社(AppleやGoogleなど)の株が袋詰めされているパッケージだと思ってくれればOKです。

バンガードという運用会社が、袋詰めしたり取り出したり比率を管理したりするので管理手数料がかかりますが、この手数料(信託報酬)が年0.03%と安いのでいいと思います。

僕のブログに『アメリカ駐在中の資産運用~株式投資がおすすめな理由~(https://kanefornia.blog/best-asset-management-us/)』って記事があるので、この投資法の特徴などから株式投資がご自身の性格に合いそうかチェックしてみてください。

不明点あれば、お気軽にご質問ください。