運営者のアメリカ駐在中の株式投資方針とリアルな運用実績を公開します。

僕はアメリカ駐在中の2020年から現地の証券口座・Charles SCHWABで株式投資をしています。

現在は100,000ドル(約1450万円)以上を運用していて、数年で日本へ帰る駐在員にしてはかなり思い切った額を投下していますので、実践者の情報として参考になるはずです。

今はすでに日本に帰国しましたが、現地の証券口座は維持してそのまま運用を継続しています。帰国後2年以上保有していて、長期でずっと投資成績も公開しているブログはあまりないと思います。

アメリカのたくさんある資産運用方法の中で、なぜ僕が株式投資をしているのかを知りたい方は、まずはこちらの記事をご確認ください。

あなたのアメリカ駐在中の投資計画の参考にしてみてください。

アメリカ駐在中に米国株投資を始めようとしている

他の人がどんなポートフォリオで投資しているか知りたい

株式投資って具体的になにをやっているのか知りたい

目次

アメリカ駐在中に株式投資する目的

僕がアメリカ駐在中に投資する目的はつぎの2つ。

- 米国株や債券への投資の練習

- 子供の大学の学費への備え

僕はアメリカ駐在前は投資をやったことがなかったので、米国株投資がどんな感じなのかを知り、投資について少しずつ勉強するのが大きな目的でした。

子供の学費に関しては10年以上先なので、投資期間を長くとれる今のうちに株でリスクをとった運用をして増やしておきたいとも考えています。

FIRE(経済的自立を達成して早くリタイヤすること)も目指しているので早く資金を投下したいですが、資金を全力投下するのは帰国後に日本の証券会社でやりたいと思っています。

また、アメリカ駐在中に得られるドル給料のままドル資産を買うのは、為替リスクがなく円以外の通貨を保有できるので、通貨リスクを分散もできますね。特に円安の今はありがたい状況です。

株高のときは個人の「お金が増えた!」といったSNS投稿や記事を見たり、自分が実践していてもお金が増えていくのが楽しくて資金をどんどん投下したくなります。

しかし、ちょっと冷静になる必要があります。

僕がアメリカ駐在中に資金を全力投下しない方がいいと思う理由は、将来日本で生活するのを前提としてつぎの2つです。

- 日本の証券会社のほうが何かあったときにサポート面で安心(日本語対応、万が一の時の相続など)

- 日本で資産を使うときにアメリカから送金するのに手間と手数料がかかる

- 日本だとNISA非課税枠が1800万円ある

これらの理由から、アメリカで小さく株式投資しながら経験を積むことから始めています。

そして、日本帰国後に駐在で貯まった日本円でも本格的に投資していきます。

使うときにアメリカから日本へ送金するのに手間と手数料がかかるのを心配していたのですが、帰国後に送金アプリ・Wiseを使ってアメリカのドルを円転して日本に送金してみました。

Wiseだとアカウントがあれば自宅からスマホアプリで簡単に送金できたのと送金手数料が0.6〜0.8%ほどと安かったので日本で使うのもそこまで心配ないことがわかりました。

>>海外送金・Wise(旧トランスファーワイズ)の評判/口コミは?

なので、帰国した今ではそこまで海外送金に過度な心配はしなくなりました。

それでも、いずれ帰国する日本人にとって、メインで投資するのは日本の証券口座の方が安心だと思います。

運用期間は長い方がリターンがよいし、SCHWABアプリが使いやすい

資金は全力投下しない方がいいと思いますが、なるべく早くリスク資産に投下して運用期間を長くとることで複利効果が高まり将来のリターンが大きくなります。

株式市場に長くいることで「稲妻が輝く瞬間」(リターンが高まる瞬間)にいられるから市場の恩恵を受けやすくなりますので。

また、僕は日本帰国後、日本の証券口座でも投資していますが、アプリやサイトの使いやすさは圧倒的にアメリカの証券口座(SCHWAB)の方が使いやすいです。

日本の証券口座は口座開設手続きや銀行口座設定などが面倒だったり使い方がわかりにくいので、アメリカで始める方がハードルが低いと感じました。

最初、日本の証券口座使ったときは、いろいろめんどくさくてイライラしました。笑

最近は日本でも投資環境が整ってきていますので、日本でも米国株投資ができるようになってきました

わざわざアメリカで株式投資をする必要がないのでは?

と思うかもしれません。

次の通り、日本の証券口座(課税口座)だとほとんどの米国ETFに購入手数料がかかるので、アメリカの手数料無料な証券口座でいろんなETFを検討することができます。

- 楽天証券 : 約定金額の0.495%(4,444.45ドル以上だと上限22ドル)

- SBI証券 : 約定金額の0.495%(上限22ドル)

2024年から始まった新NISAではETFの売買手数料も無料化されたので、この手数料はもうあまり意識しなくてもいいかもしれません。

しかし、米国ETFの買える成長投資枠・一人1200万円分を超えると課税口座になるので、資金が多くて課税口座でも売買する人はそのETFの売買手数料を負担することになります。

また、ETFの種類も豊富で日本の証券口座だと買えない銘柄も存在します。

例えば、SCHD(Schwabの高配当ETF)は日本で購入できません。(最近、楽天SCHDやSBI・SCHDという投資信託が出ましたが、信託報酬がちょっと高いです。でも、0.2%以下なので悪くはない。)

ETFは手数料が安く分散がきく

ETFとは上場投資信託のことで、個別株のようにニューヨーク証券取引所が空いている時間にタイムリーに売買できます。

これも投資信託の一種なので、このETFを買えば運用会社(例えばバンガードなど)が、ベンチマークしている指数をもとに運用してくれます。

運用会社が管理しているので毎年信託手数料がかかりますが、ETFは一般の投資信託とくらべて安く運用されています。

例えば、VOOというS&P500に連動するETFだと信託報酬『年0.03%』で安い。

いろんな企業がまとまった指数への連動を目指すものが多いので、ちゃんと分散されています。

このため、一社の動向をいちいちチェックする必要がないのも特徴です。

アメリカ駐在中と日本帰国後の投資方針

僕はアメリカ駐在中に投資を開始し、日本帰国後も運用を継続しています。5年以上の投資歴になります。

ここからはアメリカ駐在中の米国株ポートフォリオと日本帰国後の方針を公開します。

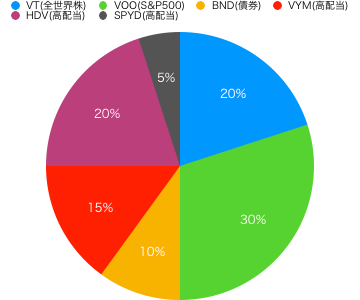

アメリカ駐在中はETFのみで、つぎのポートフォリオで運用していました。

帰国後は2年間はリバランスしてないので、上記駐在中のポートフォリオよりもVTとVOOの比率が少し上がり高配当ETFの比率が下がっています。

やっていることは、全世界株、S&P500、債券、高配当株に分散投資です。

各銘柄が何に分散投資しているのかを一言で表してみました。

- VT : 全世界の大手企業の約8000社

- VOO : アメリカの大手企業の500社

- BND : アメリカの安全性の高い債券

- VYM : アメリカの高配当企業の約400社 (金融、ヘルスケア、生活必需品セクター多め)

- HDV : アメリカの高配当企業の約80社 (ヘルスケア、エネルギー、生活必需品セクター多め)

- SPYD : アメリカの高配当企業の約80社 (公共事業、エネルギー、金融セクター多め)

全世界株のVTも60%ほどは米国企業で占めているのでかなり米国に偏っています。しかし、これからも米国の株価指数が成長を続けると考えているので、このポートフォリオに決めました。

個別株投資は僕には合わないので、50社以上に分散されたETFしか買いません。

ハイテクグロース株も値動きが激しいので、QQQ(NASDAQ100)などよりはHDVなどの高配当ETFの方が好きです。もし、ハイテクグロース株を入れたい場合は、QQQかVUGあたりがいいと思います。

日本で買えないSCHWABの高配当ETF・SCHDもいいですね。

FIRE後の生活を考えると不労所得である高配当ETFの方が相性がいいので、駐在中は高配当ETF3種類を試しています。

また、過去のデータからも、長期投資ならば株価値上がりが目立つ銘柄よりも地味だけど配当金を出してくれる銘柄の方が投資家へのリターンが高いという結果も出ているほどです。

『株式投資の未来』という本に詳細が載ってますので、戦略に悩んでいたら読んでみてください。

>>『株式投資の未来』の要約~これこそ長期投資家の必須知識!~

これは個別株もハイテクグロース株投資もできないビビリな僕でも、安心して寝れるポートフォリオになっています。

僕が『本業 × ブログ × 家族のケア』をできているのは、この自分の性格に合った分散投資のおかげです。

お金に時間や労力をとられすぎずにアメリカでしかできないことを「今」楽しまないと人生がもったいないと思います。

>>アメリカでしかできないこと〜アメリカでやり残した事はない?~

個別株だとその企業の動きが気になってしまい本業や生活に集中できなそうなら、少額からかつ分散されたファンドからスタートすることをおすすめします。

日本帰国後もアメリカの口座をこのまま保持しています。(手続き必要)

ドルは旅行か出張くらいでしか使わないので、切り崩すことなく配当金を生むお金の生る木になっておいてもらいます。

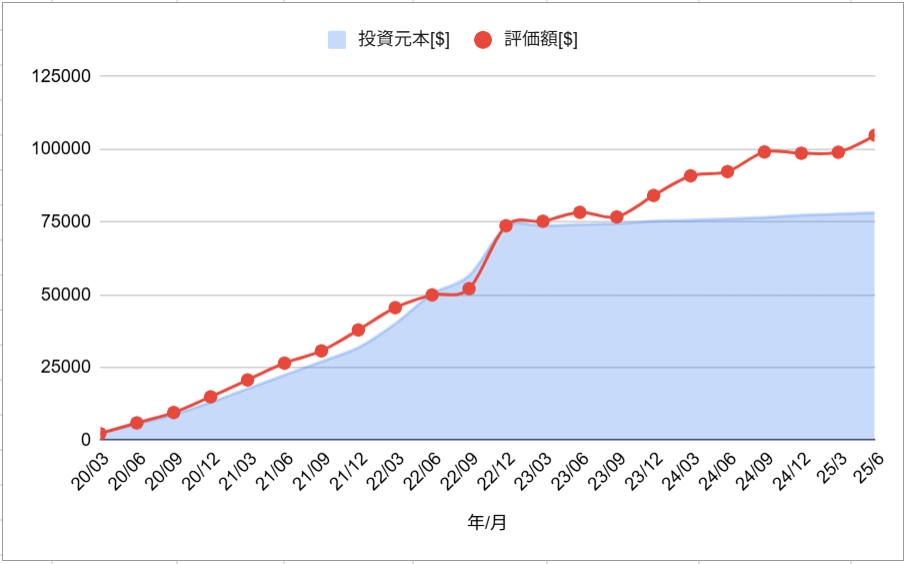

アメリカ駐在中は75,000ドルを積立投資することができました。

そして帰国後もこの口座を保持したままひたすら配当再投資してますが、今では100,000ドルを超えました。

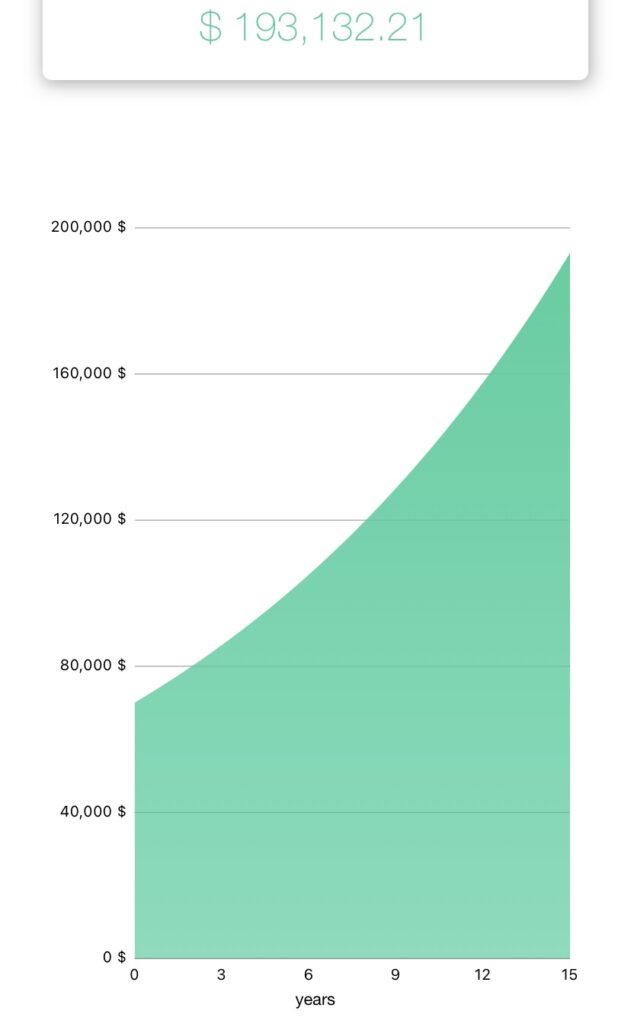

ポートフォリオ利回り7%くらいを想定していますので、複利計算するとだいたい15年で約190,000ドル(約2000万円)くらいになります。

しかし、アメリカで口座を維持していると日本でも確定申告が必要になる場合があります。

以下の記事に帰国後にアメリカ証券口座を維持する手続きや日本での確定申告について少しまとめました。

>>【アメリカ証券口座を帰国後も維持】帰国時の手続き(SCHWAB)と取り崩し方法

【アメリカ証券口座を帰国後も維持】帰国時の手続き(SCHWAB)と取り崩し方法

【アメリカ証券口座を帰国後も維持】帰国時の手続き(SCHWAB)と取り崩し方法

ちょっと面倒ですが、僕は日本ではふるさと納税や外国税額控除などで確定申告するので、この米国株のも一緒にやればいっかって感じです。

この手続きが面倒なのがデメリットでしょうか。

日本の確定申告では円換算での利益を計算するので、配当金の受け取り日、株の取得価格などを出すときに該当日の為替を参照します。

なので、銘柄が多ければ多いほどいろんな日の為替を計算に組み入れなければいけないので手間が増えます。

帰国後の正直な感想としては、日本の確定申告の手間を考えると、保有銘柄は2個くらいに整理した方がよかったなと今になって思っています。まぁ、運用額が多くてお金は増え続けるのでこれでもいいのですけどね。

なので、アメリカ居住者として会社でアメリカのタックスリターンをやってくれるなら帰国前に保有銘柄を整理するのもぜひ検討してみてください。

日本帰国後は日本の証券口座でも運用

日本に帰国後もアメリカ証券口座は維持してます。

でも、駐在中に貯まった日本円貯金もありますので、日本ではSBI証券でFIRE(経済的自立して早期退職)を目指して米国ETF投資をしています。

>>FIREを目指した米国ETFポートフォリオ~ビビり投資家がとれる戦略~

日本ではNISAとして一人1800万円まで非課税で投資できます。

もし、帰国後に投資をする場合はこのNISA枠1800万円を埋めることが最優先になると思います。(資金が足りない場合はアメリカ証券口座の運用分を一部売却して日本に移してからNISA枠を使う検討しましょう。)

NISA枠は1800万円まででそれを超えると特定口座を使います。特定口座だと米国ETFの場合は売買手数料かかるものもありますが、配当金の納税や損益計算書の作成を証券会社がやってくれるので手間は少ないです。

僕は5年間でNISA枠をすべて埋める予定で、それでも余りそうな日本円は特定口座で運用しています。

現在の株式投資運用成績(2025年6月末時点)

僕は2020年から5年以上投資を継続をしています。

始めた最初の一年は途中でポートフォリオや毎月の掛け金を変えたり、コロナの2番底を待ったりしましたが、基本的にやっていることは毎月決まった日に決まった額のETFを購入しているだけでした。年によって掛金の額は変えてます。

日本帰国後は配当再投資だけで追加投資はしていません。

2025年6月末時点の生の投資成績を報告します。

5年間継続したポートフォリオ全体の成績は+34.06%(+26633.38ドル)でした。

昨今の株高のおかげで2023年末から2024年でかなり増えました!

(2022年後半に大きく増えていますが、これは帰国により車を売却した分で追加投資をしたためです。)

2022年は弱気相場でしたが僕はコツコツと積み立てを継続していきました。振り返ると株価が下がっている局面でも積み立てをやめないことが将来周りとの差を生むことがわかる行動でした。

僕が投資している5年間はいろいろイベントがありました。

ロシアのウクライナ侵攻やアメリカの政策金利の利上げなどにより株価が下落する時期も。

また、2025年4月のトランプ大統領の関税政策による大幅な下落もありました。

これほどのイベントがありましたが、集計は3ヵ月に1回なのでもはや何も無かったようなグラフになってます。長期投資ならこのくらいの距離感でいいと思います。

これからもまた株価が下がることもあると思いますが、使うときまでは気にせずに持ち続けようと考えています。

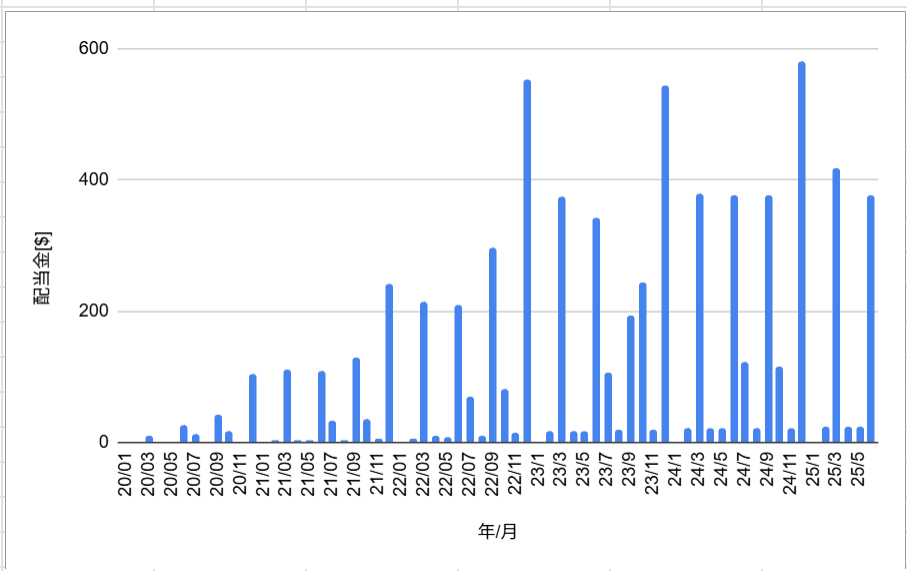

ちなみにこれまでの手取り配当金推移もまとめましたが、積み立て額を増やしていけばもらえる配当金も増えるので嬉しい限りです。(2023年から投資額に対して配当金が減った理由は、日本居住者になりアメリカ現地で税金が源泉徴収されているからです)

これまで合計で7187.62ドルの配当金がでたので、株の値動きに耐えるかわりに配当金というお小遣いがもらえる感覚です。

現金貯金だけでは見ることができなかった世界ですね。

僕はタイミングを見計らわずに決まった日に一気に買う方針にしています。投資でやることはほとんどなく、毎月1回つぎの作業をやるだけです。

例えば、毎月一回1,000ドルを証券口座に送金。

僕は生活防衛資金を20,000ドルにしているので、銀行預金がこの額を下回らないようにしている。

ETFも証券所が空いているとき値動きがあるので、購入日にそれぞれの時価でETF何個ずつ買い足すと、決めたポートフォリオ配分になるかを計算する。

2で決めた数量のETFを購入。

下手に売買を繰り返すほうが成績が悪くなるので、買ったらもう忘れる。

一般的には1年に1回くらいリバランスすればいいのですが、僕は常に決めたポートフォリオになるように手順2で毎月ETFを購入しながら調整しています。(ノーセルリバランス)

これは無駄かもしれませんが、この作業が僕にとっては楽しいのです。

なので、手順2が面倒であれば、毎月購入する数量を決めてしまいます。

そして、1年に1回リバランスをかねて、希望するポートフォリオになるように買う数量を調整すればいいです。

会社の給料天引きの制度は忘れずに活用

日本の証券口座では投資できませんが、会社を通じた資産運用で2つできるものがあります。

制度があるかは会社にもよりますが、日系大手であれば同じ制度があるかもしれませんのでお勤め先に確認してみてください。

お勤めの会社が企業型確定拠出年金を扱っているなら、アメリカ駐在中でも日本の給与を通じて日本円の運用が可能です。

会社が毎月掛け金を拠出してくれていますが、自分自身も会社掛け金と同額を給料から天引きで積み立てることができます。(掛け金が所得控除になるので非課税)

これをマッチング拠出といいます。

このマッチング拠出の掛け金上限が変わることもあるので、たまに上限額をチェックして、上限額をフルに使ってお金を寝かせないようにしましょう。

会社の給与天引きの貯金制度があれば利用するのもありです。

財形貯蓄制度のような非課税が期待できるものも、海外赴任すると解約になってしまいます。

この財形貯蓄制度以外にも、給料天引きで中身は生命保険の積立貯金制度がある会社もあり、これは海外赴任中も継続することができます。

会社従業員に提供しているだけあって、民間の貯蓄型生命保険よりはいい条件なこともあります。

アメリカに住んでいるときは日本円はあまり使わないので、給与天引きで運用継続できる制度があれば検討してみましょう。

(何年継続しないと元本割れするかや期待利回りなどの条件は確認してください)

アメリカ駐在中(と帰国後)の株式投資方針まとめ

僕のアメリカ駐在中の投資方針はつぎの通りです。

- 資金を全力投下しない

- 米国ETFをひたすら積み立てる(VT, VOO, VYM, HDV, SPYD, BND)

- タイミングを見計らわずに毎月の決まった日に一気に買う

- 買ったら忘れる!

- 日本帰国後もアメリカ証券口座を維持し運用継続

2025年6月末の運用益は+34.06%(+26633.38ドル)で大きく増えました。

運用額は十万ドル前後になっていますが、これはやりすぎかもしれません。僕は増えるのが嬉しくてアメリカ駐在中に資金を投下しすぎましたので、あなたは冷静に資産を運用していきましょう。

最近は使うことも考え始めていてハワイ旅行などの海外旅行にこの増えた分を使おうか考えています。

方針として、買ったら何もしないほったらかし投資ですが、配当金は課税対象なのでアメリカに住んでいるうちは年一回確定申告もしていました。でも簡単です。

>>アメリカ駐在中の株式投資にかかる税金と確定申告で増える手間2つ

アメリカで投資に回せるドル資金がないけどすぐに投資を始めたい場合は、手数料が安く簡単に日本円をドル転できるサービス・Wise(旧トランスファーワイズ)を使うのがおすすめです。

日本に帰国後にもアメリカで運用していた株を切り崩して日本へも送金できるので、将来使うときを考えてもWiseはおすすめのサービスです。

海外送金の手数料を安く抑えたいならWise!