せっかくアメリカに駐在しているので現地で資産運用したい!いろいろ投資法がある中でどんな投資がおすすめ?どうやればいいの?

こんな疑問に対してつぎの3つを解説します。

- アメリカ駐在中にできる資産運用

- 株式投資がおすすめな理由

- おすすめ証券口座と株の買い方

僕は株式投資がアメリカ駐在員に最適だと考えています。

この記事を読むと数ある投資法の中から株式投資が駐在員に合うと納得して始めることができると思っています。

僕はこの記事の考え方で2020年から株式投資をしています。

現在は100,000ドル(約1450万円)以上を株で運用していて、数年で日本へ帰る駐在員にしてはかなり思い切った額を投下していますので、アメリカ駐在中の投資実践者の情報として参考になるはずです。

今はもう日本に帰国しましたがアメリカ現地の証券口座を維持し帰国後も2年以上運用継続しています。帰国後も長期の運用成績を公開しているブログはなかなかないと思っています。

>>僕のアメリカ駐在中の株式投資方針~5年間運用を続けたらこうなった!~

ほっとくだけで長期的にお金が増える仕組みを作ることができますので参考にしてみてください。

アメリカ駐在中にできる資産運用方法を知りたい

仕事や家族のケアが忙しいから、手間がかからないけどリターンも期待できる投資法を知りたい

目次

日本非居住者は日本で資産運用できない

アメリカ駐在者の悩みは、日本で資産運用ができないことです。

日本非居住者は日本の証券口座を持つことができません。

駐在前に日本で運用していたとしても、日本非居住者になった時点でその証券口座を解約しなければいけません。

また、最近は口座開設にマイナンバーが必要になりました。

海外在住者は引越しのときに市役所でマイナンバーを変換したはずなので、アメリカからは日本での新規口座開設もできません。

駐在中は会社から日本円の給料ももらえることから、日本円のほとんどが銀行の現金貯金になってしまっていて、そのお金は働いてないことになります。

アメリカに住んでいる限り、その眠っている日本円で投資をしたくてもできません。

アメリカ駐在中にできる資産運用

日本で資産運用できなくても、アメリカ現地でドルを使った資産運用はできます。

アメリカ駐在員は現地法人からドルの給料があるので、為替リスクを負わずにアメリカのいろんな投資先に投資することができます。円安の今は特にありがたい状況。

しかも、アメリカは金融大国といわれるだけに、投資の選択肢がたくさんあります。たとえば、つぎのような方法があります。

- 株や債券

- 不動産

- 貯蓄型の保険

- ロボアドバイザー

- ビットコイン

- 金などの物

- ネット銀行の貯蓄口座(High Yield Savings Account)など

アメリカの不動産は中古住宅でも値上がりしていくので、家賃収入と売却益どちらも期待できます。古くなると値段が下がっていく日本の不動産よりは、アメリカの方が難易度は低いでしょう。(駐在中しかドルの収入がないので、ローンを組むにはハードルが高いです)

貯蓄型の保険も保証年利が2.5%というのもあり、日本のドル建てぼったくり保険とは大違いです。

High Yield Savings Accountと呼ばれるネット銀行の貯蓄口座も、金利が高く年0.4~0.5%くらいで、日本の定期預金と比べるとかなり高いです。

このように日本とくらべると、どれも期待リターンが高いことがわかります。

そんな中で、僕は株式投資をおすすめします。

アメリカ駐在中は株式投資がおすすめな理由

アメリカ駐在中はおもに株式投資がおすすめです。

僕が実践していていい方法だと思っているのもありますが、これから説明するつぎの2つを考えると株式投資一択だと思っています。

アメリカの企業への株式投資にはつぎの特徴があります。

- アメリカの株価指数全体で長期的に成長している

- 年利6〜8%のリターンが期待できる

- 借入が必要なく、小さく始められる(数百ドルで1株買える)

- 手間がかからない

- ネット証券口座で売買や手続きが完結できる

この記事では『銘柄を分散した長期投資』を前提としています。

短期売買で利益を稼ぐトレードや個別株への集中投資ではありません。ギャンブル要素が強い投資は、素人では勝てないと思っているからです。

投資対象としてアメリカの企業が優秀な理由

投資で大事なのは『何に投資するか』ですね。

アメリカの企業を投資先にする理由はつぎのとおり。

- アメリカの株価指数(ダウ平均、S&P500、NASDAQなど)は長期的に右肩上がり

- 金融危機でもなんども立ち直った力強さを持つ

- アメリカはイノベーションが起きやすい

- 米国企業は株主還元の精神がある

代表的なS&P500指数(アメリカの大手企業500社の株価指数)をみると、長期的には右肩上がりなのがおわかりいただけると思います。

2020年3月コロナショックでS&P500指数で35%くらい下がりましたが、半年ほどで立ち直っています。2008年のリーマンショック、2001年ITバブル崩壊などでもしっかりと立ち直ってます。

僕はアメリカで約5年働きましたが、自由な職場環境からもアイデアなども出やすく、イノベーションも生まれやすい環境だと感じています。

その証拠に、Google, Appleなど世界をリードするIT企業はアメリカの企業がほとんどで、アメリカのテクノロジーの強さがうかがえます。

また、株主還元の精神もすばらしいです。

アメリカでは減配は経営陣への責任が追及されるので、会社として株価上昇以外にも配当金でも株主に還元する文化があり、定期的なインカムゲインも期待できます。

つまり、株式投資のメリットはつぎの2つです。

- 将来値上がりしたときの売却益(キャピタルゲイン)

- 定期的に入ってくる配当金(インカムゲイン)

あなたがアメリカ駐在員であれば、つぎのような状況ではないでしょうか?

- ドルの現金は少ない(数年で帰任するから)

- 仕事や家族のケアなどで忙しい

- いつ帰任になるかわからない

- 帰国後はドルの収入がない

駐在員はいずれ日本に帰国します。

平均駐在期間は4〜5年といわれているので、帰任のときに口座を閉じてしまうと、長期投資になりません。株価が下落しているときだと元本割れする可能性もあります。

それでも、日本に帰国後も維持できる証券口座であれば、15年以上の長期投資が可能です。(その証券口座はあとで説明します)

米国株投資においては、15年以上の長期投資をしていれば相場が最悪の15年間だったとしても、年利4%くらいのリターンに収まるデータもでているほどです。

もちろん、未来はだれにもわからないという投資の前提があるので、これからもこの過去データの通りになるかは誰にもわかりません。

わたしの足元を導く燭台はひとつしかない。経験という燭台だ。未来を見通したいなら、過去に照らすよりほかに方法はない。パトリック・ヘンリー

『株式投資の未来』より引用

未来を予想することはできませんが、変化の激しいこの時代でもわれわれができることは、これまでのデータを参考にするしかないでしょう。

日本は高齢化かつ低成長期なので、給料が上がらずに社会保険料負担増や増税もあることから、投資などでお金を正しく運用する経験は必要だと思っています。

しかし、リスクをとらないでお金を増やす方法は今はもうありません。

仮想通貨などの目新しいものではなく、株式のように長い歴史があり、たくさんのデータや調査結果がある投資がいいと思います。

駐在員は忙しいので手間をかけられない

駐在員は仕事や家族のケアでとにかく忙しいことも悩みです。

仕事が忙しい中でつぎのようなことにも対応していて、とにかく時間がないことでしょう。

- 子供の学校手続き、先生と面談

- 子供の病院へ付き添い

- 家のトラブルでオーナーさんとのやりとり

- 車のメンテナンス

- 出張者のアテンド、お付き合いなど

そんな忙しい状況から『手間がかからずにほっとくだけで年6〜8%の利回りを期待できる』株式投資がベストという結論です。

ちゃんと分散されていれば一企業の状況をチェックする必要もありません。

長期投資なので、頻繁な株価チェックも不要です。

我が家は4年以上アメリカに住みましたが、妻は今でも英語を話せませんし相手のことをほとんど理解できません。このため、英語を使うシチュエーションはすべて僕がやらなければいけないので、とにかく時間を取られてしまうのが悩みでした。

ちなみにアメリカ在住中でも株式投資で得た利益には税金がかかるので、確定申告で作業がつぎの2つだけ発生します。でも、やってみると簡単なので心配する必要はありません。

- Form 1099-DIV/INTを証券会社から入手し会計事務所へ提出

- Form 1099-DIV/INTの数字を確定申告システムに記入

>>アメリカ駐在中の株式投資にかかる税金と確定申告で増える手間2つ

アメリカ駐在中のおすすめ証券口座『Charles SCHWAB』

証券口座は、つぎの特徴のある『Chales SCHWAB』がおすすめです。実際に僕も使っていて、すごく使いやすいと思っています。

- アプリが使いやすくて送金や購入が簡単

- 設定すれば配当再投資を自動でやってくれる

- 日本帰国後も口座を保持できる

- 大手で安心

- 手数料無料(最低必要口座残高なし、送金/口座維持/売買手数料など無料)

『Firstrade』も日本帰任後も口座を保持できます。

この2つの証券口座は日本帰国後も口座維持できるので、帰国のときに口座を閉じる必要がなく15年以上の長期投資ができます。

>>【アメリカ証券口座を帰国後も維持】帰国時の手続き(SCHWAB)と取り崩し方法

口座開設も簡単にできます。

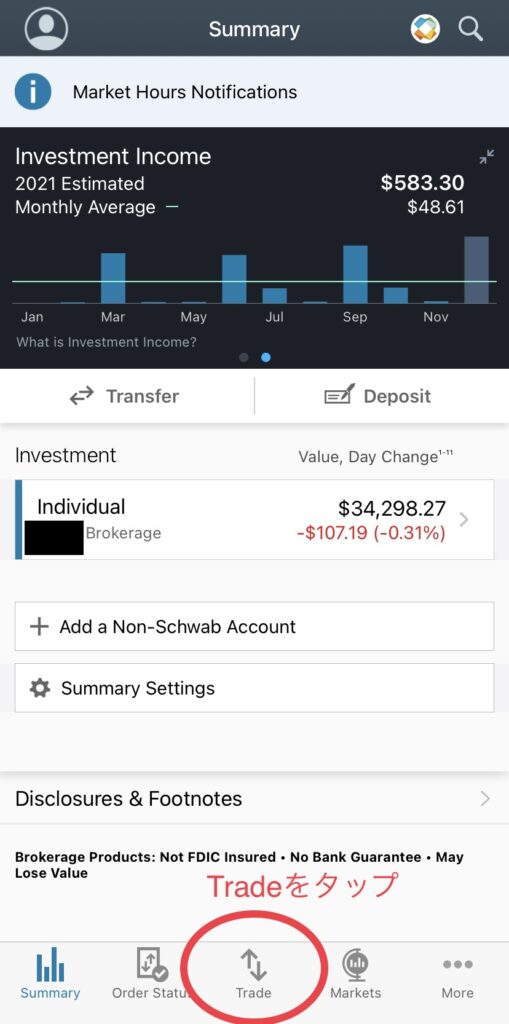

Charles SCHWABアプリでの「送金の仕方」と「株の買い方」を紹介します。使い方が簡単なことがわかるはずです。

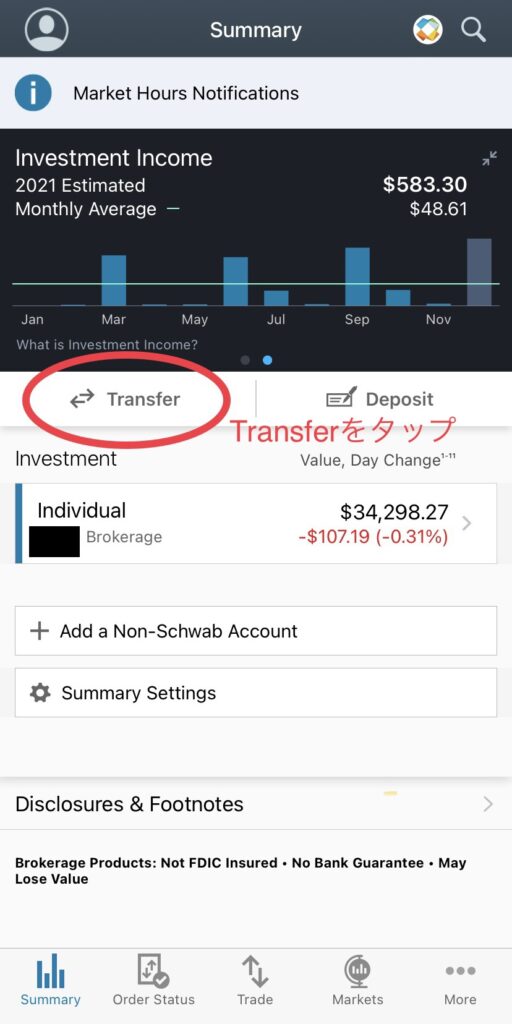

SCHWEBアプリにログインし、左上の”Transfer”をタップ。

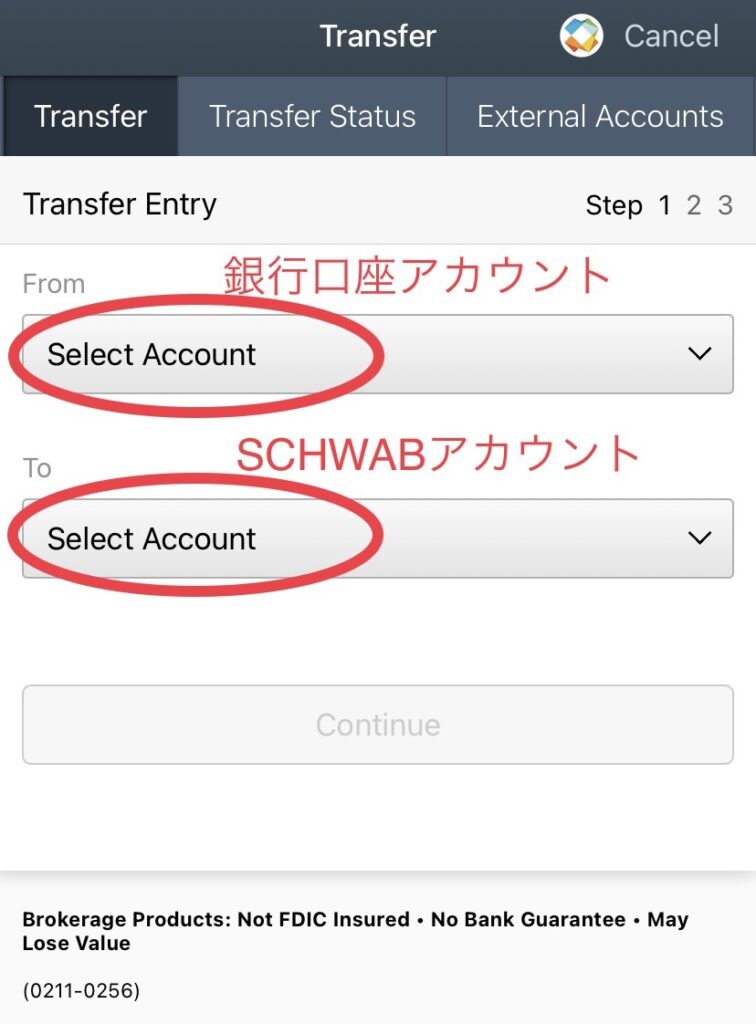

“From”と”To”をそれぞれ指定する。

“From” : 銀行口座アカウントをタップ。

”To” : Schwabアカウントをタップ。

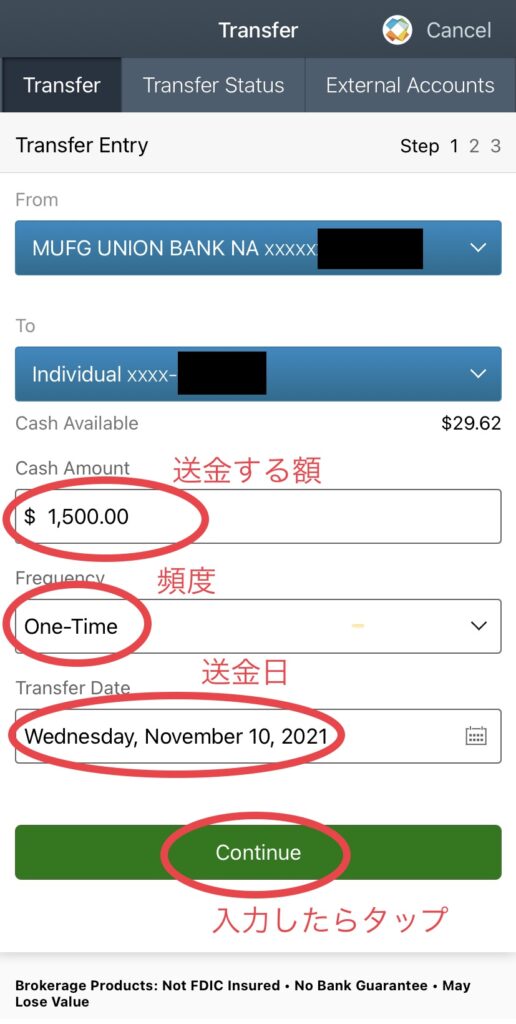

送金する額(Cash Amount)、頻度(Frequency)、日にち(Transfer Date)を入力し”Continue”をタップ。

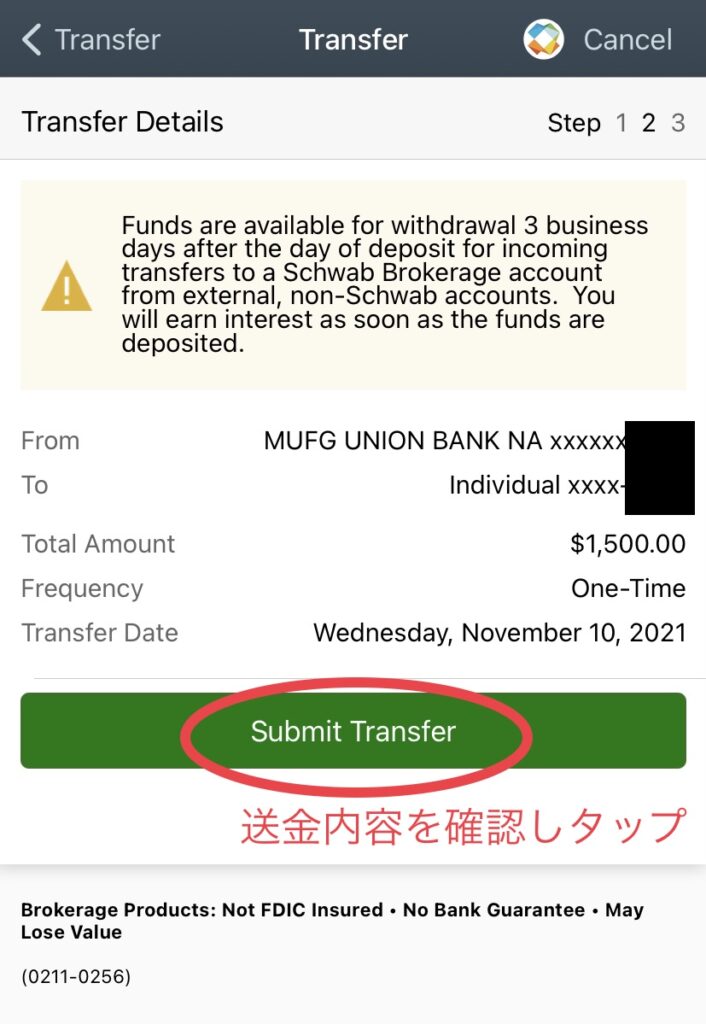

送金内容を確認し、”Submit Transfer”をタップすると”Your transfer has been successfully placed.”と表示され完了。

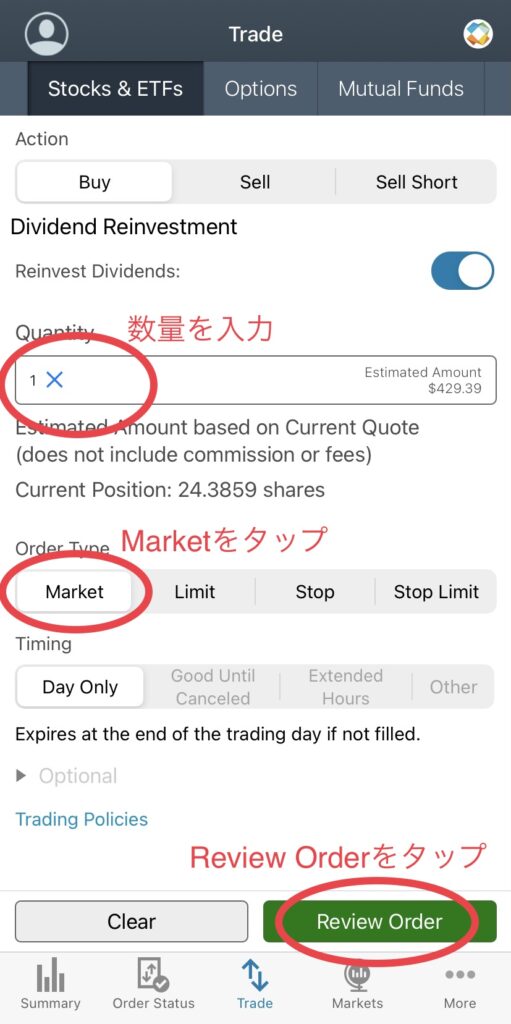

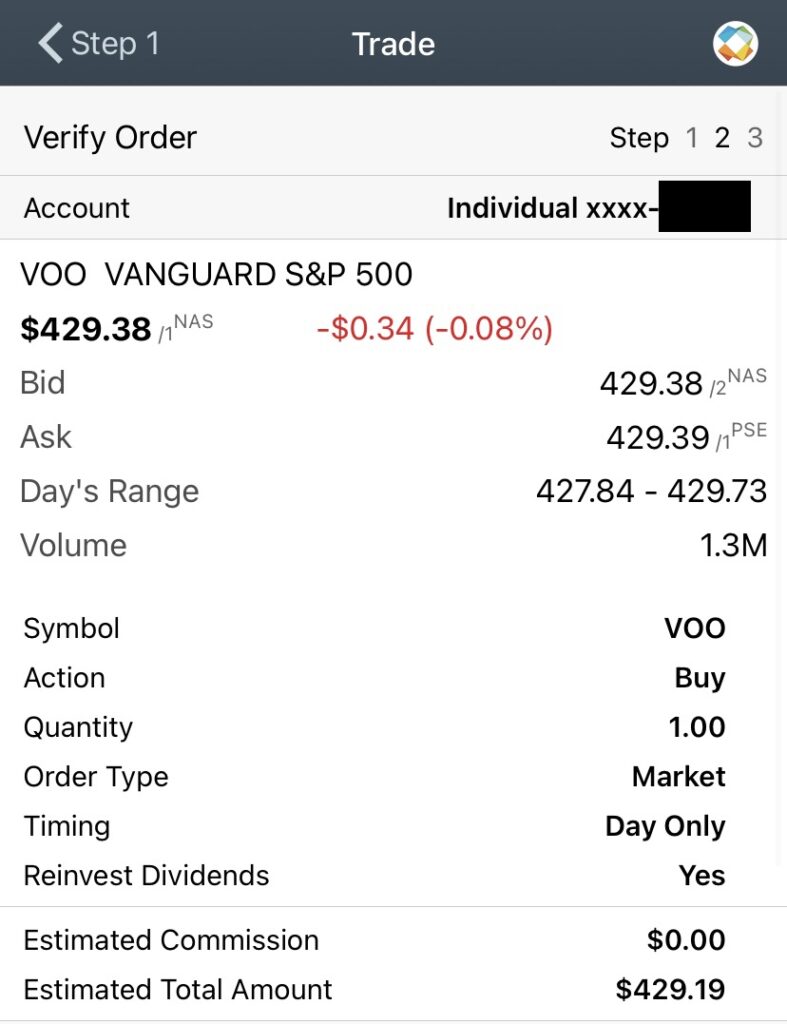

S&P500に連動するETF『VOO』を1つ買う手順を紹介します。

SCHWEBアプリにログインし、下にある”Trade”をタップ。

Select AccountでSCHWAB口座を指定、Symbol(銘柄)の検索窓で”VOO”と入力し選択、ActionはBuy(買い)をタップ。

下にスクロールし、配当再投資するならReinvestをオン、Quantity(数量)、Market(時価)を選択し、右下の”Review Order”をタップ。

指値で買うことはないので、Order typeはいつも”Market”にしています。

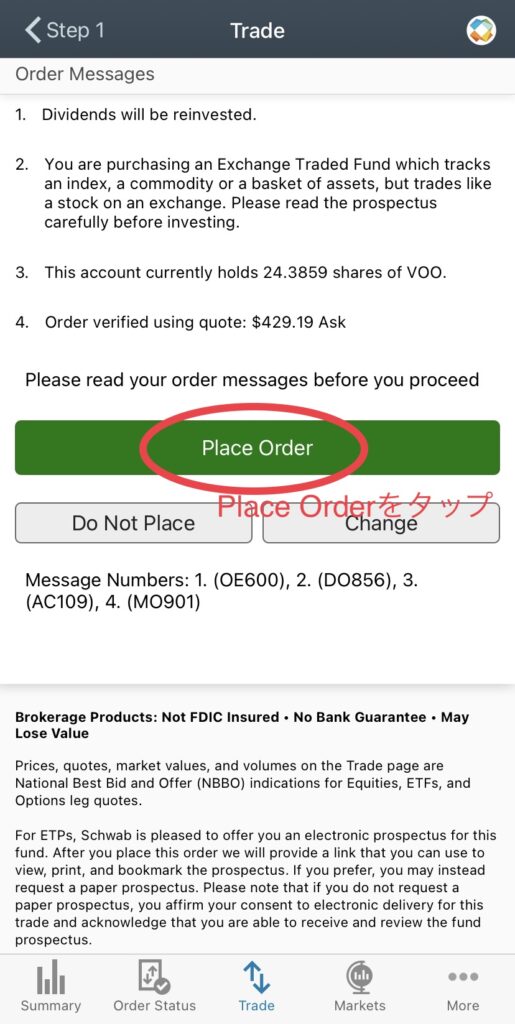

注文画面を確認後、下へスクロールし、問題なければ”Place Order”をタップし完了。

アメリカではいろんな投資方法があるので、いろいろとやりたくなってしまい口座をたくさん作ってしまうかもしれません。

しかし、駐在員はいつかは日本に帰るので、いずれは口座を閉じたり、引っ越しで住所を変えたりする手間も発生します。

日本帰国の準備はかなり大変なので、管理する口座が多いとさらに忙しくなってしまいます。

>>【アメリカ駐在終了】日本へ本帰国のための準備・やることリスト

せいぜい駐在期間は4~5年でしょうから、ギャンブル的な仮想通貨やFXなど娯楽も兼ねたいとかでなければ、管理の手間を考えると保有する口座はシンプルにつぎの2コくらいがいいと思います。

- 銀行口座 : 生活用

- 証券口座 : 投資用

駐在終了時にアメリカの証券口座を閉じる検討した方がいい人

アメリカの証券口座『Charles SCHWAB』と『Firstrade』は日本帰国後にも維持できます。

しかし、次のような方は駐在終了時に口座を閉じる検討してもいいと思います。

- 日本の確定申告がとにかくめんどくさい

- 日本帰国してすぐに多額のお金を使う予定がある(マイホーム購入など)

アメリカ証券口座を維持すると、給与以外の所得が20万円を超える場合は日本で確定申告が必要になるので管理の手間が発生します。

年間で配当金や売却益の合計が20万円を超える場合ですね。

この確定申告がとにかくめんどくさいと感じるなら閉じてしまう方が楽ですね。

>>【アメリカ証券口座を帰国後も維持】帰国時の手続き(SCHWAB)と取り崩し方法

ちょうど口座を閉じたいときに相場が下落している場合は、一旦維持しておき相場が戻ったタイミングで解約すればいいと思います。(利益が少なければ確定申告の義務もないので、税務的にも楽かもしれません)

僕は日本に帰ってもすぐ多額のお金を使わない(使うけど円貯金で対応できる)し、結局アメリカで投資している銘柄と同じものを買う予定です。

アメリカの証券口座は維持して配当再投資しながら運用継続してます。

ちなみに、帰国後に日本の証券口座で米国株投資をしたいなら、源泉徴収ありの特定口座なら自分で確定申告が不要なので手間を減らすことができます。

アメリカでの種銭の作り方

アメリカ駐在中の資金に余裕があるなら、若いうちから積極的に積み立てていきたいところです。それは、早く資産運用を始めた方が複利の力が効いてリターンが増えるからです。

しかし、『米国株投資したいけど、まわせる資金がない!』という悩みもありそうです。

そんなときにできるドル資金を確保を2つ紹介します。

アメリカの生活を節約するには、まず家計の支出を把握したうえで、つぎを検討してみてください。

- 使ってないサブスクを解約

- スタバ、コンビニに行き過ぎない

- お金のかからない趣味も見つける(家族で公園ピクニック、スポーツなど)

- 自分に合ったクレジットカードを使う

- 削っても痛みを伴わない出費は削る

削ると生活満足度が下がる支出は人それぞれ違うと思いますので、ご自分の好きなことを一度棚卸してみましょう。

たとえば僕だと、ゴルフ、飲み会、高い酒、毎日のスタバなどは削っても問題なかったです。

支出に優先順位を付けて、『なくてもいいな』と思うのはやめてしまいましょう。

アメリカの本当のお金持ちは意外にも質素倹約に暮らしています。お金を稼いでも使ってしまってはなくなってしまいますので、『収入と支出の差』から資産がうまれることをわかっているのでしょう。

>>本当のお金持ちの意外な特徴とは?『1億円を貯める方法をお金持ち1371人に聞きました』の要約

ご家庭に合う無理のない節約術を編み出してみてください。

>>アメリカ生活の節約術32選【30代で5000万円貯めた僕がアメリカで使える節約術公開】

しかし、節約だと投資資金を貯めるのに時間がかかります。

そこで、日本の口座にある投資したい資金(日本円)を一気にドルへ交換すれば、運用期間が伸ばせるのでリターンも高くなりやすくなります。

手数料を抑えてドル転する方法は次の2つです。

- Wise(旧トランスファーワイズ)で外貨送金

- 会社の日本円給与を一部ドル転して支給する制度利用(制度があれば)

送金手数料が安いのは『Wise(旧トランスファーワイズ)』です。

アメリカ在住時であれば日本のマイナンバーなくても口座開設できます。

Wiseを開設しておくと、生活資金が厳しくなったときにもドルを補填できて助かるので、海外在住者は口座開設しておくことをおすすめします。

お勤めの会社に、日本円給与を一部ドル転してアメリカ現地給与として支給する制度があれば、利用するのもいいです。

銀行は使わないでください。

為替変換手数料をとっているのに、為替レートの中にもさらに手数料を忍ばせるという荒業を使ってきます。

例えば、数十万〜百万円の送金の場合、Wiseでの送金と比べると手数料で数千円〜一万数千円を多く負担することになってしまいます。

>>海外送金・Wise(旧トランスファーワイズ)の評判/口コミは?

アメリカ駐在中のおすすめ資産運用まとめ(結論は株式投資)

米国企業への株式投資は長期的には年利6~8%を狙えます。

アメリカ駐在中はドルの給料がもらえるけど、忙しくて投資に時間をかけられない。そんな状況なら手間がかからず小さく始められる株式投資がおすすめです。(分散投資が前提)

証券口座『Charles SCHWAB』はネットで売買が完結でき、日本帰国後も口座を維持できます。15年以上の長期投資なら元本割れのリスクは少なくなるので安心です。

アメリカ駐在員に適した方法で、効率的に資産形成をしましょう。

もしご興味があれば、僕のアメリカ駐在中の運用方針を参考にしてみてください。実際に買っているETF銘柄、ポートフォリオ、毎月やっていることなどを公開しています。

>>僕のアメリカ駐在中の株式投資方針~5年間運用を続けたらこうなった!~

また、日本円を簡単にドル転できるようにしておくと、日本の銀行口座で眠っている資金を多く運用資金に回せたり、アメリカ生活の資金ショートを救ってくれます。

海外送金アプリは手数料が安いWiseがおすすめ。

日本帰国後にアメリカで運用していた株を切り崩して日本へ送金もできるので、将来使うときを考えても便利です。

海外送金の手数料を安く抑えたいならWise!

貴重な情報ありがとうございます。非常に参考になりました。

私も駐在しておりますが、将来的には帰国予定ですので、ほぼそのまま真似させて頂こうと考えております。

1つ質問させていただきたいのは、投資口座からのお金の引き出し方です。長期運用方針ではありますが、最終的な回収方法を理解していないと安心して開始できません。

運用終了→日本円へ変換して日本の銀行へ

という手続きのイメージはすでにお持ちでしょうか?

いい質問どうもありがとうございます。

ぼくが考えているお金の引き出しは以下の手順ですので、参考にしてみてください。

1,使う分だけ株を売却。(売ると証券口座内で現金になります)

2,その現金を証券口座からアメリカで維持している銀行口座(僕はUnionBank)へ送金

3,アメリカの銀行口座から日本の銀行へWiseで円転して送金

もし、アメリカでの資産運用を完全にやめる場合は、1ですべての株を売却すればOKだと思います。

なるほど、行きと同じルートで回収が可能なんですね。そうするとキープしておく銀行口座に手数料がかからないようにしておかないといけないですね。(預金残高?)

参考になりました。ありがとうございます

お久しぶりです。

はい、UnionBankだと常に1500ドル以上が口座にあれば手数料がかからないようです。

資産の取り崩しについて、以前コメントしたことから結論は変わりませんが、詳細記事を書いてみました。

https://kanefornia.blog/schwab-account-after-returning-home/

多分、これで帰国時の手続きと将来の資産取り崩しについてはクリアになると思います。

数年後に帰国を予定しており、株をどうしたらよいものか?と考えていた矢先に素晴らしいウェブサイトを発見しました。いろいろ参考になりました。ありがとうございます。

1つ質問があります。送金の件ですが、アメリカでは主人の姓を名乗っており、日本では結婚後も旧姓を使用しています。銀行も同様なのですが、姓が違っていても大丈夫なものなのでしょうか?お応えできる範囲で結構です。宜しくお願い致します。

姓が異なると送金できないはずです。(僕の回答はWiseという送金サービスを使う前提のアドバイス)

日本帰国後にアメリカから日本へ送金する場合、日本居住者としてWiseのアカウント登録をします。

その際、身分証明書としてWiseにマイナンバーを提出するので日本で使っている姓で登録されてしまい、Wiseアカウントとアメリカの銀行の姓の不一致が発生するからです。

送金依頼人の姓をWiseとアメリカの銀行で合わせればいいので、以下の2つどちらかで送金できると思います。

1, アメリカの銀行のLast Nameを日本の姓で登録し、Wiseアカウントの姓に合わせる

2, 旦那さんにWiseアカウントを作成してもらい、日米で姓が統一されている旦那さんにWiseの送金をしてもらう。受取人はあなたでOK。

ちょっと面倒ですみませんが、今のところこの2択が思いつきます。

マイナンバーをアメリカの姓で取れればいいのですが、日本の戸籍は日本の姓しかないのですかね。

初めまして。

これからCharles SCHWABに証券口座を開設したいと

思っているのですが、証券口座を開設したことがないため、

何から始めたらよいかわかりません。

日本で証券口座を開設する場合もいくつか選択肢があるように

アメリカの証券口座もそういったものがあるのでしょうか?

夫は退職金の積立を他の証券会社でやっているようですが

自分で開設したわけでもないのでよくわからないようです。

また日本へ帰国する際には解約しないといけないようです。

申し訳ありませんが…。

開設方法など教えていただけるとたすかります。

お忙しいと思いますが、よろしくお願いします。

僕も自分の意志で証券口座開設したのは、アメリカのSchwabが初めてでした。

Schwabの公式ホームページの”Open An Account”から口座は開設できます。手順に沿って名前や連絡先、SSNなどを入力していくだけで簡単にできたと思います。

そうですね、とりあえずSchwabはBrokerage Accountだけが選択肢になると思いました。(IRAは駐在員はできるのかわかりません)

ちなみに、帰国までそんなに長くない場合は無理にアメリカでやらなくても、貯めておき日本で新NISA口座枠で投資するのも案かと思います。

ふみお さん

ありがとうございます。

少し意味がわかりました。

夫は駐在員ではないので、給料はドルだけなんです。

日本でNISAはやっていたのですが

解約しなければいけなくて、残念でした。

先のことはわかりませんが

これから色々と勉強してみます!

お忙しい中、質問に答えてくださって

感謝しております。